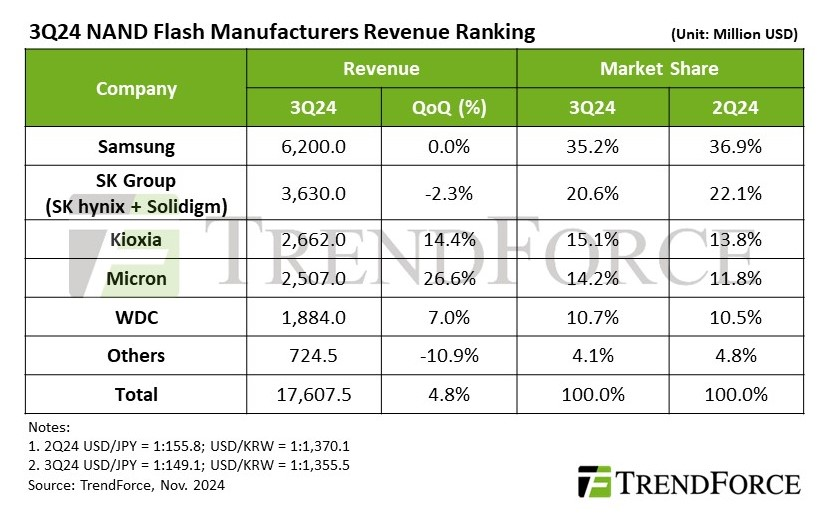

据TrendForce(集邦咨询)最新数据显示,2024年第三季度全球NAND Flash产业的出货量环比下降2%,但由于企业级SSD需求强劲,平均销售价格(ASP)上涨7%,推动总收入环比增长4.8%,达176亿美元。

企业级SSD需求强劲,企业级SSD需求拉动其平均销售价格环比增长近15%,成为推动市场收入上涨的主要动力。

而消费市场表现疲软。客户端SSD订单减少,价格有少许增长。智能手机用NAND Flash需求疲软,中国品牌普遍采取低库存策略,合同价格环比基本持平。

晶圆价格逆转下降,受零售市场需求低迷影响,晶圆合同价格开始下滑。

TrendForce预测,第四季度NAND Flash市场将面临更大压力。其中,企业级SSD价格预计保持稳定,但其他产品类别的合同价格已开始下降。

消费品牌为降低年底库存,可能进一步削弱整体需求。 TrendForce预计,NAND Flash产业收入将在第四季度环比下降近10%。

从市场格局来看,三星电子依然稳居收入榜首。企业级SSD在北美市场需求强劲,部分抵消了智能手机出货量下降带来的影响。

SK集团(包括SK hynix和Solidigm)收入排名第二,由于Solidigm的企业级SSD的强劲表现显著提升了盈利能力。第四季度,尽管企业级SSD价格涨幅将趋缓,但稳定的出货量预计将使收入保持平稳。

铠侠(Kioxia)收入排名第三,美国智能手机生产旺季和企业级SSD出货量增加,推动其出货容量环比增长9%,ASP与收入均实现增长。展望第四季度,随着智能手机生产旺季结束,收入预计环比下降超过10%。

美光(Micron)收入排名第四。全产品线出货容量环比增长10%,平均售价提升带动收入环比大涨26.6%,达25.1亿美元。然而,除企业级SSD外的其他产品线出货下降,预计第四季度收入将小幅回落。

西部数据/闪迪(WDC)收入排名第五。出货容量环比增长15%,超出预期。产品结构中低端产品占比较高,限制了平均售价的增长,收入仅环比增长7%。