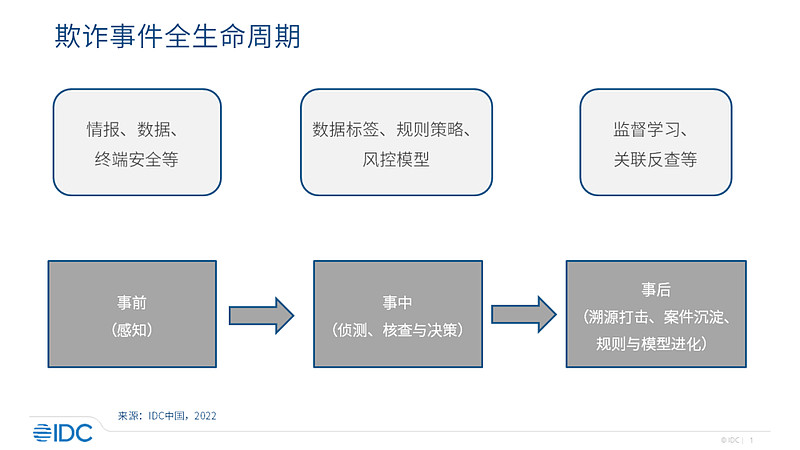

近年来,各类欺诈相关的热词频出,相关部门对金融欺诈的打击力度日益增强。在金融行业,一系列内外部因素的变化加剧了欺诈风险。当前,欺诈行为呈现出作案行为专业化、作案方式隐蔽化、案件高频化、作案人员团伙化等特征,给金融机构带来巨大挑战。在此背景下,IDC发布了《中国金融行业反欺诈市场研究》报告,旨在反映当下的金融行业反欺诈能力建设情况及厂商生态,帮助金融机构深入了解欺诈事件的事前、事中、事后的不同阶段表现,及其在反欺诈的防控中存在偏被动式防御的情况,并为金融机构对于事前的欺诈风险主动及时感知和事中的实时识别与决策效果提供参考。

目前金融机构的反欺诈能力体系通常存在如下痛点:对欺诈的感知不及时,对欺诈信号捕捉的灵敏度有待提升;针对新型变异化欺诈行为的应对能力覆盖与迭代较慢,策略迭代不灵活;多为单点布控形式,存在烟囱化的割裂问题;在网络安全与终端安全部分对风险标签的探查能力存在一定局限;用于模型训练的样本变小,欺诈识别与风险量化模型的精度提升面临更大的难度等问题。

IDC认为,全面提升欺诈风险识别与防控能力需要建立体系化的统一设计,相关能力涉及到网络安全与业务安全的全方位建设。在体系化的统一设计框架上,需具备快速适配不同风险场景的能力,做到单点的精准布控和快速应变。需关注以下建设重点:

● 加强布控,增强反欺诈风险信息捕捉能力。

为进一步提高事前及事中的欺诈识别及阻断能力,金融机构需要加强网络与设备安全防御能力,减少犯罪分子的账户信息等关键信息窃取与漏洞攻击。

● 增强欺诈事件的事前与事中实时预警及决策体系。

通过对各类布控点捕捉到的风险信息,利用名单、策略、模型、图谱等综合能力支撑实时侦测和分析,做到及时洞察和精准施策,支撑不同场景的实时化、定制化的风险处理流程。

● 利用小样本学习、AI对抗等技术提升模型精度和鲁棒性。

小样本学习技术可在样本缺少的情况下提升模型精度。此外,利用AI博弈对抗技术提升反欺诈相关模型的鲁棒性也是需要关注的方面。

● 加大图计算和知识图谱技术的应用,增强团案挖掘能力和情报感知分析能力。

此外,在本报告中,IDC还对当前市场上典型的反欺诈技术服务商进行了分类与介绍,包含蚂蚁集团、腾讯安全、同盾、邦盛、SAS、维择科技、百融云创、永安在线、看雪科技、360、安恒信息、瑞数信息、芯盾时代、通付盾等多类厂商(排名不分先后)。同时列举了反欺诈体系建设的相关案例,旨在为相关金融机构提供一定程度的参考。

IDC中国金融行业研究团队表示:“未来,金融领域的反欺诈将往监管部门、公安部门、运营商、金融机构、数据提供商等不同角色主体的联防联控发展。针对全链条、形成专业分工的团伙化欺诈行为,单一的部门与行业不足以形成有效的防控。不同角色的主体在各自的领域内有效布控,并共享相关的情报与信息,形成统一综合分析与挖掘,提高整体的欺诈风险感知与识别、追溯能力。随着数据确权、数据定价等一系列与数据要素有序流动相关的事项在未来逐步得到推动与规范,以及隐私保护计算技术的应用进一步加强,由此带来跨行业的数据和信息共享将有助于金融机构实现联防联控,增大对更加隐蔽的多层次欺诈行为的识别与应对能力。”