文/戴老板

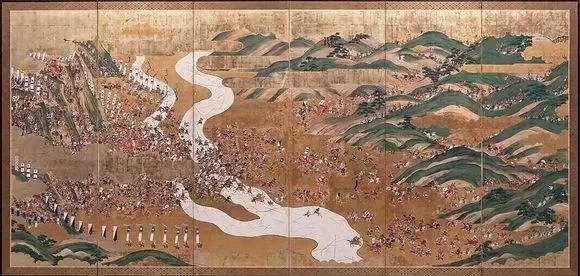

壬辰倭乱-万历朝鲜战争 中朝联合对日

2012年2月3日,全球著名内存生产厂商镁光科技的CEO史蒂夫·阿普尔顿(Steve Appleton),在美国爱达荷州的波伊西(Boise)的一个航空展上,驾驶着一架Lancair IV-PT螺旋桨飞机,给观众们做表演。起飞后不久,飞机失去控制,紧急降落失败,直接栽向地面,当场坠毁,CEO享年51岁。

喜欢玩心跳的CEO挂了,镁光股价倒是没怎么跌,大洋彼岸的一个叫坂本幸雄(Yukio Sakamoto)的日本人却急得如热锅上的蚂蚁。在上飞机前,阿普尔顿刚刚跟他谈完一份儿秘密协议,对于坂本幸雄担任社长的日本内存巨头尔必达来说,这份协议就是就保命书。

尔必达是日本芯片行业的“国家队”, 由日立、NEC和三菱的内存制造业务合并而成,一度风光无限。但08年金融危机之后,内存行业过剩,产品价格不断下跌,加上韩国厂商的挤压,尔必达经营不断恶化。尽管日本政府多次救助,仍然无法挽救,到了2011年底,尔必达已经积累了天量的负债和亏损。

全世界的银行都喜欢晴天借伞雨天收伞。尔必达债主一堆,纷纷抽贷,政府背景的日本政策投资银行出面协调,提出了给予续贷和注资的唯一条件,就是在2012年2月底之前,引入一家大型内存厂商做战略股东,否则只能撒手不管。而当时有这个资格接盘的已经剩不到几家,抛开死敌韩国人之外,只剩镁光。

坂本幸雄跟史蒂夫·阿普尔顿谈了几个月,关键条款都已经谈成了,结果天雷滚滚,在离deadline仅剩下二十多天的时候,喜欢赛车、跳伞、飚飞机、水肺潜水的阿普尔顿求锤得锤,入股的事情则无限期推迟,根本没有plan B的坂本幸雄欲哭无泪。2012年2月27号,尔必达宣布破产。

一个产业的运数,跟所谓国运一样,往往都带着些诡异的偶然性。

01——尔必达破产的2012年,对日本制造来说,是个倒霉的年份。这一年,日本的电子产业全线崩溃。首先,半导体领域除了尔必达破产之外,另外一家巨头瑞萨也陷入危机;其次是松下、索尼、夏普三大巨头的亏损总额达到了创纪录的1.6万亿日元;最后是整体电子产业的产值,只有12万亿日元左右,还不到2000年时(26万亿)的一半。

日本“失去的十年”,通常是指1991年泡沫破灭之后的十年。但从91年开始,日本的两个产业却仍然逆势而上,是泡沫破灭之后支撑日元汇率和外汇储备的关键。这两个产业,一个是汽车,一个是电子。1991年NHK特意做了一期节目,叫做《电子立国—日本的自传》,将电子和汽车行业并列,把索尼松下等公司摆出来历数家珍,得意之情溢于言表。

2000年是一个分水岭。在这一年,汽车和电子的产值仍然势均力敌,之后两者分道扬镳。汽车行业继续出海征战,丰田本田日产在全球的地位稳步上升。但电子产业则每况愈下,不仅产值在10年之间就减少一半,2013年更是出现了贸易逆差,曾经无比强大的日本电子产业,出口额竟然少于进口额,令人难以想象。

但是,尔必达的破产,除了跟日本制造大环境有关外,主要的原因还是来自于过山车式的内存价格波动。电子产品通常给人的印象是每年都会降价,每年花同样的钱,可以买更好的东西。但内存行业却清新脱俗,价格走势跟化工品类似,强周期性,大起大落,涨起价来数钱数的全身颤抖,杀起价来丧心病狂连自己都往死里砍。

强周期性行业,通常都会有这么几个特点:1. 产品标准化程度高,用户粘性弱,谁的便宜买谁的;2. 行业具备规模效应,大规模生产能够有效摊低成本;3. 重资产,折旧巨大,一旦投产没法停,亏本也要硬着头皮生产,起码还有现金流; 4. 行业格局尚不稳定,没有价格同盟,涨价时厂商都想疯狂扩产搞死对手,低谷时通过破产兼并来实现去产能。内存符合上述全部特点。

内存的正式名字叫做“存储器”,是半导体行业三大支柱之一。2016年全球半导体市场规模为3400亿美金,存储器就占了768亿美元。对于你身边的手机、平板、PC、笔记本等所有电子产品来说,存储器就类似于钢铁之于现代工业,是名副其实的电子行业“原材料”。如果再将存储器细分,又可分为DRAM、NAND Flash和Nor Flash三种,其中DRAM主要用来做PC机内存(如DDR)和手机内存(如LPDDR),两者各占三成,尔必达做的,就是DRAM。

DRAM领域经过几十年的周期循环,玩家从80年代的40~50家,逐渐减少到了08年金融危机之前的五家,分别是:三星(韩)、SK海力士(韩)、奇梦达(德)、镁光(美)和尔必达(日),五家公司基本控制了全球DRAM供给,终端产品厂商如金士顿,几乎没有DRAM生产能力,都要向它们采购原材料。按照常理来说,格局已经趋稳,价格战理应偃旗息鼓,可惜的是,韩国人并不答应,尤其是三星。

三星充分利用了存储器行业的强周期特点,依靠政府的输血,在价格下跌、生产过剩、其他企业削减投资的时候,逆势疯狂扩产,通过大规模生产进一步下杀产品价格,从而逼竞争对手退出市场甚至直接破产,世人称之为“反周期定律”。在存储器这个领域,三星一共祭出过三次“反周期定律”,前两次分别发生在80年代中期和90年代初,让三星从零开始,做到了存储器老大的位置。但三星显然觉得玩的还不够大,于是在2008年金融危机前后,第三次举起了“反周期”屠刀。

2007 年初,微软推出了狂吃内存的Vista操作系统,DRAM厂商判断内存需求会大增,于是纷纷上产能,结果Vista 销量不及预期,DRAM 供过于求价格狂跌,加上08 年金融危机的雪上加霜,DRAM 颗粒价格从2.25 美金雪崩至0.31 美金。就在此时,三星做出令人瞠目结舌的动作:将2007 年三星电子总利润的118%投入DRAM 扩张业务,故意加剧行业亏损,给艰难度日的对手们,加上最后一根稻草。

效果是显著的。DRAM价格一路飞流直下,08年中跌破了现金成本,08年底更是跌破了材料成本。2009年初,第三名德系厂商奇梦达首先撑不住,宣布破产,欧洲大陆的内存玩家就此消失。2012年初,第五名尔必达宣布破产,曾经占据DRAM市场50%以上份额的日本,也输掉了最后一张牌。在尔必达宣布破产当晚,京畿道的三星总部彻夜通明,次日股价大涨,全世界都知道韩国人这次又赢了。

至此,DRAM领域最终只剩三个玩家:三星、海力士和镁光。尔必达破产后的烂摊子,在2013年被换了新CEO的镁光以20多亿美金的价格打包收走。20亿美金实在是个跳楼价,5年之后,镁光市值从不到100亿美元涨到460亿,20亿美元差不多是它市值一天的振幅。

举国之力扶持一个领域,从积弱到反超,中国体育只能算入门级,韩国人才是祖师爷。

02——2012年初尔必达破产之后,DRAM颗粒价格并没有马上涨起来,而是继续盘整到了下半年,之后价格才开始飙升。到了2013年10月份,DRAM价格已经比尔必达破产时的价格整整高了一倍。三家寡头在2013-14年过了两年好日子,在15年又开始重新一波扩产,造成了短暂的供过于求,DRAM价格又开始了一轮下跌,一直跌倒2016年年中,但这次下跌,对三个寡头来说,远远没到伤筋动骨的地步。

2016年下半年,新投放的产能已经消化的差不多,而市场的需求还在快速增长。DRAM产能之前有三成供给手机,而随着手机厂商在内存上打起了“军备竞赛”,接近60%的DRAM产能被手机吃掉,尤其到了手机备货旺季的三季度,DRAM全面缺货,价格不断跳涨,PC用的内存条也就跟着水涨船高,摇身变成了“理财产品”。

最近,有这么一个段子:“2016年开网吧,买了DDR4 8g内存条400多根,一根180快块钱。今年2017年,网吧赔了10多万,昨天我把网吧电脑全卖了,二手内存条卖500一根,居然赚回了我开网吧的钱。”

段子不知真假,但内存条的涨价,已有疯狂的态势。目前一根DDR4 8G台式机内存,已经 涨到了900元,而在2016年年中,同样的产品才卖200元左右。有微博网友算了一下,目前一根入门级DDR4 16G内存 = 28英寸4K显示器 = I5处理器主板套装 = 512GB 960EVO固态 = 索泰超频GTX1060显卡。如果再这样涨下去,恐怕连《绝地求生》都玩不起了。

除了DRAM之外,存储器另外一个领域NAND Flash,也面临类似的情况。NAND Flash市场的玩家,有三星、东芝/闪迪、美光、SK 海力士,四家总共占市场99%份额。相比DRAM市场,多了一个东芝/闪迪。NAND Flash主要用在两个领域,一个是手机的闪存,另外一个是固态硬盘SSD,这两个领域,都是飞速增长的领域,带动NAND价格也一路飙升。

Nor Flash市场比较特别,虽然价格也在涨,但逻辑却不太一样。在功能机时代,手机对内存的要求不高,Nor Flash凭借着NOR+PSRAM的XiP架构,得到广泛应用。但到了智能机时代,大量吃内存的APP涌现,NOR的容量小成本高的缺点就暴露无疑,逐渐被NAND给取代,市场不断萎缩,三星、镁光、Cypress等公司都逐步退出NOR市场。

但就在各大厂商关停Nor产线的同时,Nor却迎来了第二春。最主要的是AMOLED屏幕需要带一块Nor Flash来做电学补偿,AMOLED显示屏的渗透率正在加速,尤其是苹果采用了之后,所以Nor的需求就一下子被带动起来。然而,镁光等公司已经把一只脚迈出去了,也懒得再重新开产线,导致市场的Nor供应有限,一群小厂商因此受益,如台湾的旺宏、华邦,以及大A股的明星兆易创新。

应该说,Nor市场太小,存储器主要战场还是在DRAM和NAND上,而这两个领域的格局已经很稳固,三星、镁光、海力士,外加一个四处卖身的东芝。三星要想再通过“反周期定律”消灭对手,已经很难了,既然无法消灭对手,自损八百的自杀式冲锋就不会再重现。最大的可能是:存储器价格随着供给/需求的变化而进行短周期波动,但行业将长期维持暴利状态。

问题在于,这么赚钱又好玩的局,怎么能少了我们中国人?

03——在尔必达2012年破产的那个早春,紫光的赵伟国正在福建莆田搞一个叫做萩芦山庄的地产项目,存储器领域的巨变,似乎与他无关。恐怕他自己都不会想到,5年后,他会喊出“10年内成为全球存储器行业前五”的口号。

但情况在第二年就有了变化。2013年,紫光并购展讯,第一次将脚踏进了半导体领域,2014年,在没有发改委“小路条”的情况下,又从浦东科投手中抢来了锐迪科。赵伟国将两家企业塞进一个控股公司中,起名为“紫光展锐”,并顺利拉来了Intel的15亿美金的入股,投后估值75亿美元。相比收购两家公司花的27亿美元,赵伟国赚了他发家后最大的一桶金。

紫光完成收购锐迪科的2014年,行业里的空气突然变得炽热和躁动,但极少人会意识到,2014年会被后人称为中国半导体“元年”。在这之前,十几位院士专家上书中央,要求国家倾力支持半导体发展,并获得来自最高层的积极回复,到了9月份,规模达千亿的国家级基金挂牌成立,在接下来的三年中,它将彻底改变中国乃至全球半导体行业的生态。

每年进口数百亿美金、国产化近乎为零的存储器行业,自然首先进入到了各路资本的视野中来。但即使跋扈如赵伟国者,也不敢直接对站在无数尸体上的三星海力士发起挑战,而是采取迂回方式,对实力偏弱的镁光发起了要约收购,报价230亿美金,溢价19%。假如收购成功,按照镁光昨天的收盘价,镁光市值超过460亿美元,这笔交易浮盈将超过一倍。

这并非是中国资本第一次试图收购海外半导体公司。早在2012年,联想系的弘毅投资曾经联合TPG,竞购破产后的尔必达。如果收购成功,对于缺乏核心技术和零部件的联想来说意义重大,可惜功亏一篑。自此,弘毅再也没有围绕着联想系的主业做产业链并购的尝试,而经常跃入眼球的投资案例,是Pizza Express和西少爷肉夹馍。

紫光对镁光的要约收购,毫无悬念地被美国政府挡了回来,赵伟国也并没有赚到200亿美金的浮盈。当然,镁光还多此一举,向外界保证“三年内不会在大陆建立晶圆厂”,这无疑激怒了掌握巨额资金的赵伟国们,既然走捷径不成,那只能自己从头做。于是,长江存储、合肥长鑫、福建晋华三大存储器项目破土动工,长江南北一片大干快上赶英超美的架势。

三星的“反周期定律”在别的国家可能很难被复制,但在大陆这里,只会被玩儿的更加纯熟。例如,三星和LG通过反周期投资,成功的将日本面板产业打垮,大陆政府有样学样,通过多年的输血和补贴,终于拿钱砸出了一个京东方。因此,在存储器领域,大陆也有了道路自信,但相较于面板行业,存储器项目技术门槛更难,面临的对手也更强大。

针对火热的行情以及大陆资本的进入,三星海力士镁光已经启动了新一轮的扩产,在这一轮暴涨中,这些公司也储备了足够多的粮草和弹药,来欢迎新的玩家的进入。可以预见的是,大陆存储器项目达产之日,就是内存再次杀到现金成本甚至材料成本的日子,这个时间可能会是在2019年左右。届时,现在抱怨内存条太贵没法流畅吃鸡的同学,不妨多买几根屯着。

以前有人揭示过一个规律:很多产业,首先被美国人发明出来,美国人赚了一波钱后,产业基本上就在日本、韩国、大陆、台湾这四个地方转圈。这四个玩家如同在打一桌麻将,互相斗的吐血,但却轮流胡牌,最后反而把麻将圈外全世界人的钱给赚走了。这条规律最适用的,恐怕就是电子行业。

回到本文的开头,尔必达的末代社长坂本幸雄,在尔必达破产后做了两件事情,一是写了一本书,叫做《非情愿的战败》,书名反映内容。二是来到了中国,试图利用中国的资金东山再起。坂本幸雄成立了一家叫Sino King Technology的DRAM设计开发公司,Sino=中国的,King=王,SKT在中国找的第一个合作方,就是斥资72亿美元的合肥长鑫存储器项目。但显然,手握资本的地方政府,已经过了对外国专家言听计从的年代,在本土人才崛起、海外人才流入的大背景下,70岁的坂本幸雄,代表日本最后一代半导体人才,恐怕未必会是他们的首选。

所以,无论是产业的命运,还是国家的命运,是偶然也是必然,是周期也是轮回,中日韩三国的产业恩怨,还没有翻到结束的那章。